このページの目次

はじめに

被相続人の自宅や事業に使用していた宅地等については、相続人とっては生活の基盤になります。生活の基盤となる宅地等を相続することにより相続税の負担が生じ、自宅や事業用の不動産を売却しなければ相続税を支払うことが出来ないことになります。したがって、一定の要件を満たす宅地等については小規模宅地の評価減の制度があり、相続税の負担を軽減することができます。

今回は小規模宅地等の特例についてまとめましたのでこちらのページをご覧ください。

小規模宅地等の特例とは

小規模宅地等の特例とは被相続人等の自宅や事業用の宅地等の評価について、一定の要件を満たす場合には一定の減額を認められている制度であります。

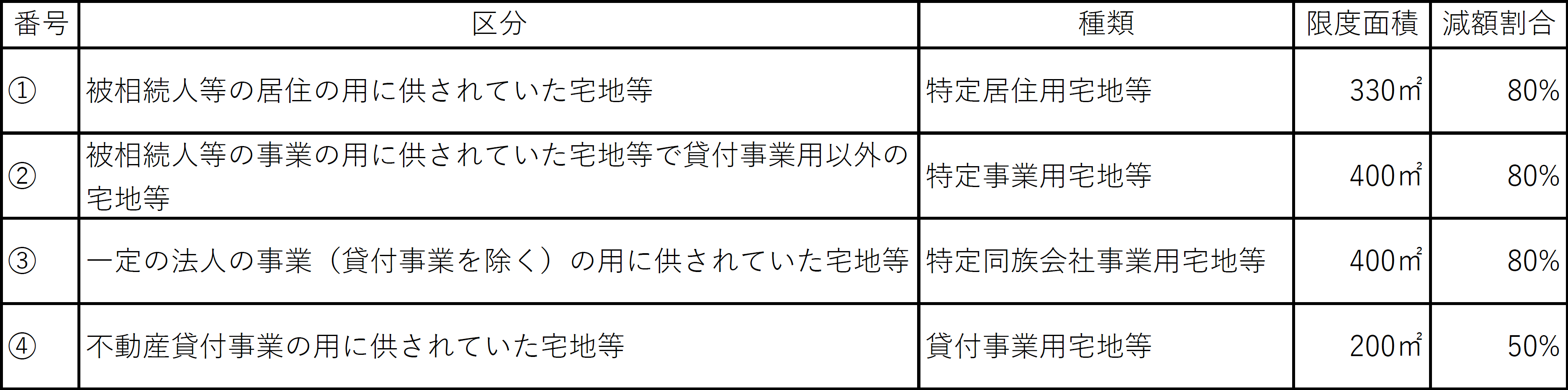

小規模宅地等の特例は下記の区分となります。

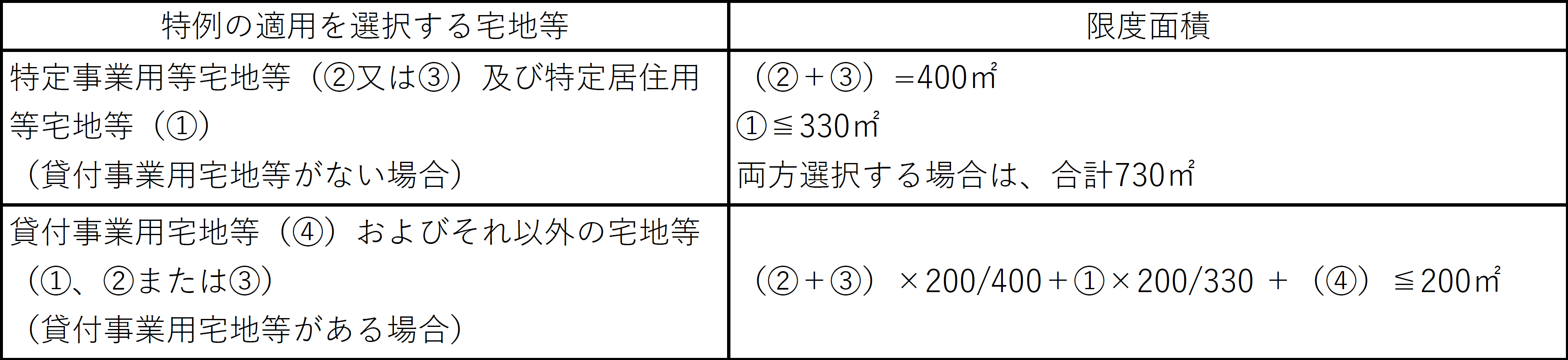

特例を適用する宅地等は限度面積の判定は下記の通りとなります。

※特例を適用する宅地等が配偶者居住権の目的となっている建物の敷地の用に供される宅地等またはその宅地等を配偶者居住権に基づき使用する権利の全部または一部である場合には宅地等の面積は一定の割合に応じて計算されます。

小規模宅地等の特例が使える要件

宅地等の種類によって異なりますが、共通する要件は下記の通りです。

1:被相続人又は生計一親族の居住又は事業用に供されていた宅地等であること

2:宅地等の上に存する建物又は構築物の用に供されていること

(1)特定居住用宅地等

特定居住用宅地等とは、被相続人が自宅として使っていた宅地等に対する特例です。

一定の要件とは下記のいずれかの通りです。

① 配偶者が取得すること

② 同居親族

同居親族とは、相続発生時に被相続人と同居していた親族のことであります。同居とは、生活の拠点が同じことで、住民票が一緒であったとしても、同居の実態がなければ特例を使用することは出来ません。

相続税の申告期限まで引き続き宅地等を所有し、建物に住み続けることが要件となります。

③ 同居親族以外(家なき子)

次の要件を全て満たす場合には小規模宅地等の適用を受けることが出来ます。

- 居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではないこと

- 被相続人に配偶者や同居親族がいないこと

- 相続開始の直前において被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと

- 宅地等を相続した親族が相続開始前3年以内に、その親族やその親族の配偶者・3親等内の親族・同族会社等が所有する家屋(相続開始直前に被相続人が住んでいた家屋を除く)に住んだことがないこと

- 相続開始時に、取得者が居住している家屋を相続開始前のいずれの時においても所有していたことがないこと。

- 相続税の申告期限まで引き続きその宅地等を所有していること

(2)特定事業用宅地等

特定事業用宅地等は被相続人等が事業に使っていた宅地等のことです。

例えば、飲食店のテナントや個人事務所の宅地等を所有していた場合が当たります。

具体的な要件として下記の通りとなります。

① 被相続人の事業の用に供されて宅地等

- 相続開始前3年以内に新たに事業の用に供された宅地等ではないこと(注)

- 被相続人の親族であること

- 被相続人の事業を相続税の申告期限までに承継し、かつ、申告期限まで当該事業を営んでいること、宅地等を相続税の申告期限まで保有していること

② 被相続人と生計を一にする親族の事業の用に供されていた宅地等

- 相続開始前3年以内に新たに事業の用に供された宅地等ではないこと(注)

- その事業を行っていた生計一の親族であること

- 相続前から事業を申告期限まで継続し、その宅地等を相続税の申告期限まで保有していること

- 被相続人に対して当該宅地等の地代や当該宅地等の上に建築されている建物の家賃の支払いがないこと

(注)宅地等の上で事業の用に供されている減価償却資産の価額が、当該宅地等の価額の15%以上のものは除かれます。

(3)特定同族会社事業用宅地等

被相続人が所有する土地を、自らが経営していた会社に貸し付けを行い、会社が事業(工場や事務所など)で使っていた場合の宅地等になります。

具体的な要件は下記の通りとなります。

- 被相続人及び当該被相続人の親族その他当該被相続人と特別の関係を有する者が有する株式等の総数が当該株式に係る法人の発行済株式の総数が50%を超える法人(清算中の会社を除く)

- 不動産貸付業、駐車場業、自転車駐輪場業および準事業(事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行うもの)を除きます。

- 土地の取得者が相続税の申告期限まで、法人の役員であり、宅地等を保有し、法人の事業の用に供していること

- 被相続人が賃貸の形態によって相当の対価を得て、当該法人に貸し付けられているもの

(4)貸付事業用宅地等

貸付事業用宅地等とは、賃貸アパートや土地貸しなどが行われている宅地等のことです。

具体的な要件は下記の通りです。

① 被相続人の貸付事業の用に供されていた宅地等

- 相続開始前3年以内に、新たに貸付事業の用に供された宅地等(相続開始の日まで3年を超えて引き続き特定貸付事業を行っていた被相続人等の当該貸付事業の用に供されていたものを除く)でないこと

- 被相続人の親族であること

- 被相続人の貸付事業を相続税の申告期限までに承継し、かつ、申告期限まで当該貸付事業を営んでおり、宅地等を保有していること

② 被相続人と生計を一にする親族の貸付事業の用に供されていた宅地等

- 相続開始前3年以内に、新たに貸付事業の用に供された宅地等(相続開始の日まで3年を超えて引き続き特定貸付事業を行っていた被相続人等の当該貸付事業の用に供されていたものを除く)でないこと

- その貸付事業を行っていた生計一の親族であること

- 相続開始前から行っていた自己の貸付事業を申告期限まで継続し、宅地等を保有していること

- 被相続人に対して当該宅地等の地代や当該宅地等の上に建築されている建物の家賃の支払いがないこと

小規模宅地等の特例の注意点

小規模宅地等の特例は選択適用のため、申告期限までに遺産分割を終え、小規模宅地等の特例の適用後において相続税が0円であっても申告する必要があります。

また、通常の申告に加えて、戸籍謄本、遺言書又は遺産分割協議書、相続人の印鑑証明書などの添付書類が必要になります。

まとめ

今回は小規模宅地等の特例について解説しました。

小規模宅地等の特例については相続税申告が必要となり、どの宅地等を適用するかで添付書類等が異なってきます。

小規模宅地等の特例が適用できるのかどうか、不安がある方は税理士へご相談下さい。

当税理士事務所では、無料相談を行っております。

福岡を中心に北海道から沖縄までの全国を対応しております。

相続税に関する経験が豊富な税理士が対応いたしますので、是非、ご相談ください。