このページの目次

はじめに

「相続税の税務調査は怖い」という話しを耳にしたことはございませんか?

また、できるものなら税務調査は受けたくないと考えている方は多いのではないでしょうか。税務調査を100パーセント回避する方法というのは残念ながらありませんが、いくつかのポイントを押さえておくことで税務調査の確立が下がる可能性はあります。

このページでは、相続税申告の場合に気をつけておくべきポイントについて説明いたします。

相続税の税務調査件数・課税割合など

国税庁が発表した「令和3年分相続税の申告事績の概要」によりますと、令和3事務年度における、相続税の実地調査件数は6317件、追徴された税額は560億円だったそうです。令和3事務年度に相続税の申告書を提出した人は13万4275人ですので、相続税申告書を提出した人のうち4.7%の人が税務調査を受けているということになります。

また、1件あたりの追徴税額は886万円となり、過去最高であった令和2事務年度の943万円に次いで2番目となったそうです。

コロナ渦であった、令和2年までは調査件数が大幅に減少していましたが、今後は、税務調査の件数はもっと増えると思われます。

税務調査後のペナルティ

相続税の税務調査を受けた後に税務署から申告漏れや申告の間違いを指摘されて修正申告書を提出した場合や、そもそも申告の必要があるにもかかわらず申告書を提出していなかったため、期限後申告書を提出した場合に課せられる追徴税が加算税と延滞税です。加算税は内容によって課される税率が異なります。

加算税

税務調査を受けた後に相続税の期限後申告書や修正申告書を提出した場合、本税や修正申告額を基礎として、一定の割合で加算税が賦課されます。過少申告加算税の場合は10%から15%、無申告加算税の場合は15%から20%の割合で課されます。

特に、隠ぺいや偽装など意図的に相続税の申告を操作したと判断された場合は、重加算税が課せられますが、この場合の割合は35%から40%にもなり、大変重いものとなります。

延滞税

本来提出すべき法定納期限(ご逝去から10か月以内)の翌日から起算して、修正申告書や期限後申告書により新たに納めるべき税額を納付した日までの日数に応じて、一定の率で延滞税がかかります。

税務調査を回避する方法

税務調査を受けた結果、期限後申告や修正申告をする場合は、新たに納税することとなった税額に加え、加算税、延滞税の追徴税がかかることがお分かりになったのではないでしょうか。

特に相続税の場合は、税額が大きいことから加算税や延滞税も高額になってしまう場合が多いです。税務調査をなるべく受けないためには、申告書を提出する前に以下の点を充分に確認しておきましょう。

単純な計算間違いをしない

相続税申告書は、第1表から第15表まであり、そのしくみを理解して作成しなくてはいけません。相続財産は第11表においてきちんと計上できているのに、第1表での税額の計算を間違えてしまうことがないように注意しましょう。

単純な計算間違いがあると、財産内容も漏れがあるのではないか、など疑念を抱かれて税務調査を受ける可能性があります。

預貯金通帳の内容は必ず確認しておく

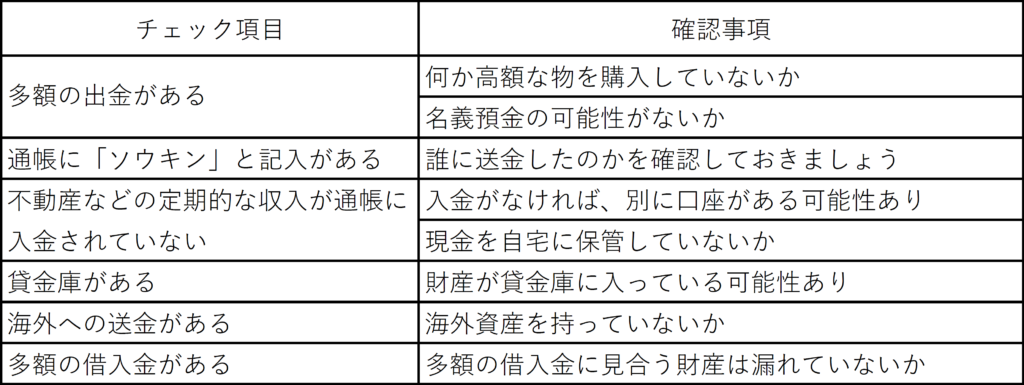

例年、税務調査による申告漏れ財産のなかで、もっとも多いのが現金・預貯金・有価証券などの金融資産です。預貯金通帳を詳しく確認すると、申告漏れは事前に防ぐことが可能です。そのためには、最低でも、生前5年間分の通帳の内容は確認しておきましょう。

以下のチェック項目に当てはまる場合は、その内容を確認しておきましょう。

資料を添付した申告書を出す

税務署では、提出された相続税申告書の内容が正しいかをチェックします。その際、計算の根拠となる資料がまったく添付されていないと、チェックができないため税務調査を行う可能性があります。申告書には、なるべく根拠となる資料を添付して出しましょう。

相続税申告の経験が多い税理士へ依頼する

相続税申告書を相続人自ら作成して提出している場合は、間違いが多いと考えられます。それは、相続財産に不動産が含まれている場合の相続税評価が難しいことも原因のひとつです。

不動産の評価は、専門知識を必要とし、税理士によっても評価額に違いが出るほど難しいものです。また、相続人自身が作成した申告書は、財産漏れの可能性も大きくなります。

相続税申告の経験が多い税理士であれば、不動産評価の経験も多く、事前に申告漏れがないかを詳しくチェックした申告書を作成しますので、税務調査の確立は下がるものと思われます。

書面添付制度を利用して税務調査を回避

書面添付制度とは

書面添付制度とは、相続税申告書を作成した税理士が、その申告書を作成するにあたって、「どの書類をもとにどのように計算した」のかを具体的に説明した書類を申告書に添付するというものです。

この制度を利用した場合、税務調査を受ける前段階として、税理士へ意見聴取という場が設けられます。

その段階で、税務署の疑問が解消されれば、調査は終了となります。

書面添付制度のメリット

書面添付をした相続税申告書であれば、申告書の信頼性が高く、税務調査の確立が低くなるとも言われます。また、税務調査が行われる前に、申告書を作成した税理士が税務署に出向いて、回答する場が与えられ、税務署の疑問が解消できた場合は税務調査が省略となることも大きなメリットです。

書面添付制度のデメリット

書面添付制度は、納税者にとってはメリットがありますが、税理士にとっては、簡単に記載して出すというものではないため、通常の相続税申告よりもさらに時間を要することなどから、すべての税理士が書面添付制度を活用しているわけではありません。

また、この制度を利用したい、という場合は税理士報酬が追加報酬となる場合も多くあります。

まとめ

税務調査は、できれば受けたくないという方は多いかと思います。

これから相続税申告書を作成する場合は、本記事を参考として、間違いや申告漏れが指摘されないような申告書を作成しましょう。また、すでに相続税申告書を提出した方で、申告書の内容に不安がある場合は、税務調査の連絡が来る前に期限後申告書や修正申告書を出すことにより、加算税の税率が下がります。また、延滞税が減る可能性もあります。

当税理士事務所では、相続税申告の経験が豊富な税理士が対応いたしますので、是非ご相談ください。